Sunce žarko sjeda

I skoro će sjest.

Stalna na tom svietu

Samo miena jest.

Petar Preradović

Nakon gotovo 15-godišnjeg razdoblja kojeg opisuju nepojmljivo i nezapamćeno niske kamatne stope i jeftino zaduživanje, globalna financijska tržišta nalaze se na početku fundamentalnih promjena koje će se odvijati tijekom sljedećih godina.

Svijet je na povijesnim prekretnicama. Prva veća i značajnija inflacija u četrdesetak godina (u zapadnom svijetu). Prvi veći rat i invazija nakon osamdeset godina (opet, u zapadnom svijetu). Prva globalna pandemija nakon stotinu godina. Kraj bajke negativnih kamatnjaka. Očigledne klimatske promjene. Najrazvijenije zemlje svijeta nalaze se na obratnici. Očekuje se promjena ekonomskih paradigmi, početak nove ere. Kakva će biti? Što nosi budućnost?

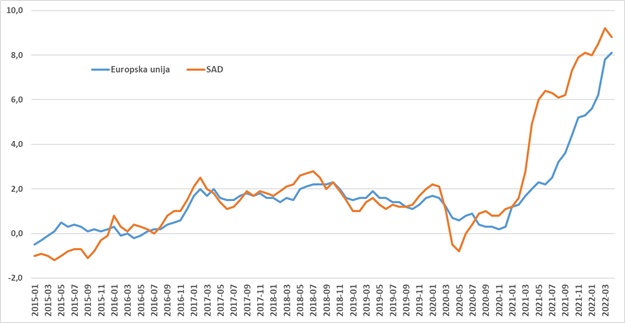

Naravno da ne znamo. Godine 2021. u rujnu na jednoj ekonomskoj konferenciji panel domaćih stručnjaka usuglasio se za okruglim stolom da će se inflacija sigurno povući i da će ove (2022.) godine ispariti. S obzirom na apsolutnu sigurnost koju su imali u svoje prognoze i da nisu ostavili nimalo prostora drugačijem razvoju stvari, već tad je bilo savršeno jasno da ne mogu nego biti u krivu. I doista, inflacija ne samo da se nije povukla, nego raste. Stopa rasta prosječnih cijena penje se na zabrinjavajuće razine. Iako se ne zna i ne može znati što budućnost nosi, smije se govoriti o mogućnostima.

Moguće je da će u srednjem roku sustav oscilirati između dva ekstrema: pregrijane ekonomije (inflacija), i smrznute ekonomije (recesija). Neki sektori će prosperirati, a drugi će jedva preživljavati. Kratkoročno gledano, ako se gospodarski rast zadrži i inflacija primiri, financijska tržišta bi se trebala stabilizirati i ekonomski sustav u cjelini bi mogao biti u (skoro) idealnom stanju: ni pregrijan, ni smrznut. Nit’ će značajnije rasti, nit’ značajnije padati. No, s obzirom na globalni utjecaj ruske invazije na Ukrajinu i tamošnji rat koji se – vjerojatno – neće tako skoro završiti, ovaj „roza“ scenarij manje je izgledan. Zabrinutost zbog inflacije i recesije teško će se sama od sebe razriješiti. Zadnjih 15 godina ultra-niskih kamatnih stopa neće se rasplesti i stabilizirati u neki novi kakav-takav ekvilibrij u kratkom roku. Trebat će vremena. Čak i da nema rata u Ukrajini, čak i da svjetska ekonomija nije pod pritiskom klimatskih promjena koje direktno utječu na financijski rezultat mnogih poduzeća – i dalje bi trebalo vremena za prilagodbu novim okolnostima poslovanja.

****

Čelnici najvećih svjetskih financijskih institucija upozoravaju na moguće razarajuće učinke povijesnih šokova na globalnu ekonomiju. Glavni direktor banke JPMorgan Chase kaže da priprema ovu banku za gospodarski vihor koji se sprema na horizontu, i savjetovao je ulagače da učine isto. „Bolje vam je da se pripremite“, rekao je na nedavnoj financijskoj konferenciji, u dvorani prepunoj analitičara i investitora; „jer dolazi uragan“. Kad to kaže glavni direktor najveće američke banke, a bankari su inače uvijek suzdržani, valja podići obrve.

Počevši od kraja prošle godine cijene rizične imovine (dionice, kriptovalute) su u padu jer se investitori pripremaju za kraj razdoblja jeftinog novca središnjih banaka, i iz rizičnije imovine prebacuju kapital u niskorizičnu. Prekidi i zastoji u opskrbnim lancima globalno isprepletene ekonomije i inflacija na najvišoj razini u proteklih nekoliko desetljeća izazivaju opravdan strah posvuda, i u poslovnom svijetu, i kod „običnih“ građana.

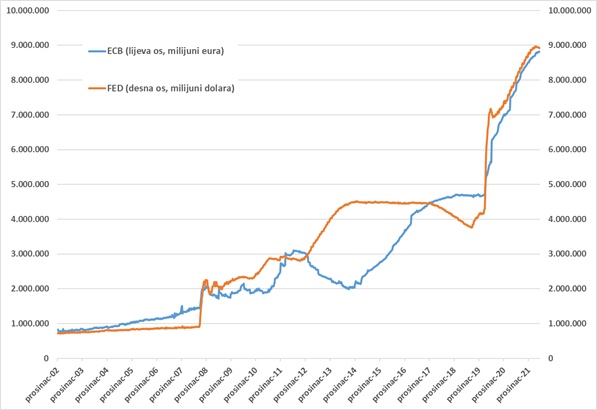

Upumpavanje goleme količine novca u sustav (vidjeti grafikone) od strane središnjih banaka moralo je dovesti do neke prekretnice. Ideja da neprestano injektiranje dodatne likvidnosti i negativne kamatne stope neće izazvati inflaciju je – sad je više nego očito – potpuno promašena. Sad se umjesto prethodnih programa kvantitativnog popuštanja (QE) najavljuje kvantitativno stezanje (QT), odnosno smanjenje imovine (bilance) središnjih banaka. Kao što nikad u povijesti nije bilo negativnih kamatnih stopa, nikad u povijesti nije bilo ni tolikog opsega stezanja remena, i nitko ne zna kakve će to učinke imati. Previše je novca u sustavu i on se mora povući, ali to ne može proći bez posljedica. Paralelno uz to može se očekivati porast cijena energenata i hrane zbog rata u Ukrajini, a kad ekonomija uleti u ove škare (s jedne strane povećanje cijene nafte, a s druge poskupljenje kredita) teško da će izaći nepovrijeđena.

„Inventivne“ politike središnjih banaka praktično su kažnjavale štediše i potaknule neumjereno zaduživanje. Usisavajući rizike iz globalnog financijskog sustava središnje su banke prisiljavale investitore na preuzimanje više rizika kako bi zaradili bar nekakav prinos. I domaći su građani to osjetili kad su im kao „supstitut“ za štednju bankari nudili ulaganje u investicijske fondove. Poduzeća na granici profitabilnosti (ili ispod nje) držana su na životu infuzijama nerealno jeftinih kredita. Zašto „nerealno jeftinih“? Zato što kredit s kamatnom stopom od jedan posto uz inflaciju od jedan posto praktično znači da je novac besplatan. To je u izravnoj suprotnosti sa samim temeljem koncepta novca kao takvoga, jer je novac po definiciji oskudan, i ne može ga se stjecati bez troška (napora). To je elementarni ekonomski postulat. Novac koji raste na grani nije novac – to je izmišljotina koja uništava poimanje novca. No, svako malo pojavi se neki novi „genij“ koji blebeće o tome kako je Internet promijenio sve, o novim pravilima za novo doba i kako je ovaj put sve drugačije. Doista, sve se mijenja, ali postulati nisu slučajno temelji društva; oni su provjereni, filtrirani i učvršćeni kroz tisuće godina ljudske povijesti. Rasturati ih znači rasturati temelje civilizacije.

Čini se ipak da je prethodna era završena, jer središnje banke sad prioritet daju borbi protiv inflacije, a to čine podizanjem kamatnih stopa, odnosno podizanjem cijene novca. Treba znati da je zauzdavanje inflacije nepopularno i bremenito, i da dolazi po cijeni rasta nezaposlenosti, poskupljenja kredita i usporenja ekonomske aktivnosti. Ako ne odustanu pod teretom pritiska politike (jer nijedan političar u svom mandatu ne želi recesiju), utjecaj središnjih banaka dotaknut će sve građane i poduzeća. Riječima legendarnoga Warrena Buffeta: tek kad nastupi oseka vidi se tko je plivao bez gaća. A središnje banke izvadile su čep sa dna bazena, i voda je polako krenula otjecati…

Promjena paradigme dovest će do novog poslovnog ciklusa, i za nadati se da ipak neće doći do pucanja kreditnog balona (najvećeg u ljudskoj povijesti, po izjavama nekih financijaša), već samo do ispuhivanja. No, ispuhivanje i ako se dogodi, neće se odviti tek tako, naglo i u jednom valu, nego se trebaju očekivati oscilacije, odnosno razdoblje povišene volatilnosti.

Unatoč svemu, valja se radovati svjetlu na kraju dugog tunela, to jest svijetu u kojem postoje „normalne“ kamatne stope, a cijene na financijskim tržištima odražavaju realno stanje i poslovanje poslovnih subjekata – svemu onome što je već godinama izostajalo.

Godišnja stopa inflacije (harmonizirani indeks potrošačkih cijena) u EU i SAD-u od 2015. do 2022., postotak Izvor: Eurostat (PRC_HICP_MANR)

Izvor: Eurostat (PRC_HICP_MANR)

Imovina središnjih banaka Eurozone i SAD-a Izvor: FRED (ECBASSETSW i WALCL)

Izvor: FRED (ECBASSETSW i WALCL)

Prethodni tekst objavljen je u Prilici, mjesečnom prilogu Glasa Koncila, u broju 6/2022.