„Kriza se neće razriješiti tako što ćemo ju gađati novcem.“

Jens Weidmann, predsjednik njemačke središnje banke

„LTRO je postigao neupitan uspjeh.“

Mario Draghi, predsjednik europske središnje banke

Antonije Pušić, crnogorski predstavnik na ovogodišnjoj pjesmi Eurovizije (poznatiji kao Rambo Amadeus), u četiri je riječi svoga refrena upakirao više sadržaja negoli svi ostali sudionici ove kič-parade zajedno. Genijalno je i duhovito sublimirao sve ono što se u posljednje vrijeme događa u ekonomiji i politici Europske unije: „euro-neuro, monetary breakdance“ – što će reći: euro-države neurotično izvode monetarni breakdance. Ako su donedavno vodeće osobe unije samodopadno i graciozno plesali bečki valcer, sada se uz duboke basove i brze ritmove okreću na glavama, a publika promatra hoće li polomiti vratove.

Grčka drama nikako da okonča; toliko dugo već traje i toliko je zagasita da je posve razumljivo zašto ju mnogi uspoređuju s promatranjem usporene snimke sudara vlakova. A španjolska, portugalska, i talijanska inačica su još u prvom činu. Kako je moguće da jedna mala (uvjetno rečeno) Grčka ostavlja duboke ožiljke na vezivnom tkivu Europske unije? Zašto je pitanje Grčke toliko složeno?

Preko pleća grčkih građana prelamaju se i razrješuju puno veća pitanja od Grčke same. Grčka je samo vrh ledenog brijega, poklopčić kojim se pokušava sakriti golem lonac problema, zavjesa iza koje se odvija igra koja će odrediti budućnost generacija koje dolaze. A ime igre trenutno se sastoji od četiri riječi: long term refinancing operation (LTRO) – operacija dugoročnog refinanciranja. Što je sad LTRO? Odgovor je, u načelu, jednostavan; dao ga je Rambo Amadeus, u također četiri riječi.

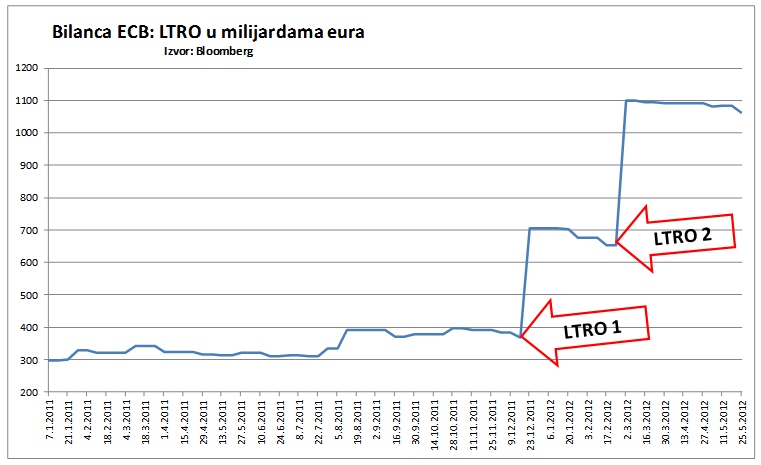

LTRO je financijska operacija koju provodi Europska središnja banka (ECB), i to kroz bankarski sustav Europe. To je program kreditiranja europskih banaka koji se do sada proveo u dva navrata (u dvije tranše), a kojega je inicirao Mario Draghi, odnedavna predsjednik ECB-a, čija se domovina Italija nalazi u epicentru krize. Prva je tranša isporučena krajem prosinca prošle, a druga početkom ožujka ove godine. LTRO je doduše postojao i prije, ali ne u ovakvom obliku (pod starim nazivom podvaljen je novi program). Prijašnji je bio oblik kratkoročnog refinanciranja – do tri mjeseca, a novi bankama pruža mogućnost financiranja u razdoblju do tri godine. Produžujući razdoblje financiranja ECB bankama nije omogućio samo likvidnost, nego i solventnost. K tome, opseg novih tranši LTRO neusporedivo je veći (vidjeti grafikon veličine bilance ECB).

U čemu se sastoji posebnost ovoga programa? On bankama omogućuje neograničeno financiranje po iznimno niskim kamatnim stopama (1 % – gotovo besplatno) za razdoblje od tri godine. Naravno, kako bi dobile kredit banke moraju priložiti neki instrument osiguranja – kolateral, s tim da taj kolateral i ne mora biti osobito visoke kvalitete. Dodatno, Draghi najavljuje mekša pravila za kolaterale, odnosno kako će dopustiti zaduživanje i uz instrumente osiguranja niže kvalitete (pojedini promatrači prognoziraju da će ECB u konačnici početi bankama davati novac i bez ikakvog kolaterala, što bi predstavljalo apsolutno neograničeno tiskanje novca). Zauzvrat, banke mogu dobiti novaca koliko god žele (nema gornje granice!), uz apsurdno niske kamate. Proklamirani cilj je osigurati bankama dovoljno likvidnosti (čitaj novaca) u srednjem roku, s nadom da će banke taj novac proslijediti za financiranje državnih dugova i poduzetničkih pothvata. Na novinarskoj konferenciji početkom veljače Draghi je izjavio: „(…) rekao sam već više puta, naš je primarni cilj pozajmljivati realnoj ekonomiji“.

Jagma je bila diosta enormna. Prvu tranšu LTRO razgrabile su 523 banke i iz ECB-a odnijele 489 milijardi eura; od tog iznosa 202 milijarde su potpuno novi krediti, a ostatak od 287 milijarde koristilo se za zatvaranje prethodnih kredita kod ECB-a. Drugi je LTRO opsegom bio još impresivniji: prije dva mjeseca 800 institucija od ECB-a je pokupilo 529,5 milijardi eura; od toga je 311 milijardi potpuno novi, prethodno nepostojeći novac. Premda godina ni blizu nije završena, mnogi financijski stručnjaci drugu tranšu LTRO-a proglašavaju financijskim događajem godine.

Zajedno, obje tranše LTRO-a natopile su europske banke s 1,03 tisuće milijardi eura, od čega više od pola čini novo-tiskani novac (doduše, ovaj novac nije tiskan, nastao je uz nekoliko klikova mišem, i sjedi na računima). Nikada prije u povijesti Europske unije ništa slično nije izvedeno – potez bez presedana. U razmaku od tri mjeseca u sustav je ubačeno 10 % ukupnog godišnjeg BDP-a svih država euro-korisnica. Iako još nisu objavljena detaljna izvješća o tome koje su konkretno banke koji iznos uzele, općeniti podaci ipak postoje (u priloženoj tablici).

|

Država |

Banka |

Iznos uzet iz LTRO 2 |

|

Austrija |

Erste grupa |

1.1 mlrd € |

|

Belgija |

Dexia |

nepoznat |

|

KBC grupa |

5 mlrd € |

|

|

Italija |

Intesa Sanpaolo* |

24 mlrd € |

|

UBI Banca |

6 mlrd € |

|

|

Nizozemska |

SNS Reaal |

nepoznat |

|

Njemačka |

Aareal |

1 mlrd € |

|

Portugal |

BPI |

nepoznat |

|

Commercial Portugues |

nepoznat |

|

|

Espirito Santo |

nepoznat |

|

|

Skandinavija |

Danske |

4 mlrd € |

|

DNB |

1 mlrd € |

|

|

Španjolska |

Bankia |

nepoznat |

|

Bilbao Vizcaya |

oko 11 mlrd € |

|

|

Caixabank |

nepoznat |

|

|

Civica |

6.1 mlrd € |

|

|

Santander |

nepoznat |

|

|

V. Britanija |

HSBC |

350 mil. € |

|

Lloyds |

11.4 mlrd GBP |

|

|

Izvor: Wall Street Journal * Vlasnica Privredne banke Zagreb |

||

Čovjeku se, jasno, zavrti u glavi od tolikih nula. Milijuni, milijarde, bilijuni – tko bi to pojmio? Dovoljno je zamisliti ovu sliku: obje tranše LTRO – jedan bilijun eura – ispunile bi čitavu površinu zagrebačkog Jelačićevog trga (s kraja na kraj) novčanicama od pedeset eura, do visine od oko tri metra. Valjda je sad razumljivo zašto je LTRO prozvan „velikom bazukom“ – teškom artiljerijom koja bi, umjesto sitnog puškaranja, učinila veliki prasak kako bi se efikasno riješio problem euro-krize. Zapravo, LTRO je već drugi pokušaj dizajniranja „velike bazuke“, prvi se zvao EFSF (Europski fond za financijsku stabilizaciju), ali njegov mehanizam i kapacitet pozajmljivanja od „tričavih“ 440 milijardi eura se nije pokazao osobito uvjerljivim.

U javnosti se LTRO često spominje u kontekstu rješavanja grčke krize, što je u biti obična dezinformacija (ili puka površnost). Grcima se nastoji prišiti i što su zaslužili, a još više onoga što nisu. Moraliziranje svisoka o lijenosti mediteranaca odlično dođe kako bi se zataškala sustavna, duboka i opća kriza euro-financija čiji su izvori kod kuće, a ne na jugu, te se pritom voli preskočiti činjenica kako je cijela grčka ekonomija velika kao pola Londona. Pa što i ako propadne? Gdje se u medijima spominje kako velike sjeverne banke (npr. Danske banka, Swedbank, norveška DNB i skandinavska Nordea) imaju najveće omjere zajmova prema depozitima u cijelom svijetu? Neke imaju ovaj omjer i preko 200 %; dakle, na svaku su novčanu jedinicu depozita plasirale i preko dvije jedinice kredita. To znači da bi i najmanji financijski potres koji bi doveo i do malog povlačenja depozita iz ovih banaka kod njih izazvao žestok grč likvidnosti.

Proizvodnja, industrija i radna mjesta bježe iz Europe u Aziju (i drugdje) – ondje gdje su plaće niske, gdje ima izobilje radne snage, gdje nema sindikata, gdje nema demokracije (ili je ima vrlo malo), gdje su vlade potkupljivije, naplaćuju male poreze (jer se vrlo malo troši na socijalni sustav), i isplaćuju velike poticaje proizvođačima, i gdje se okoliš uništava i zagađuje bez odveć popratne buke. Kapital bježi u porezne oaze, iz realne u financijsku ekonomiju, i produbljuje ionako veliku društvenu nejednakost. Ovo se događa u cijeloj Europi, u cijelom zapadnom svijetu, a ne samo u Grčkoj. Gospodarstvo Europe ne može rasti i razvijati se u takvim uvjetima, a LTRO i slični programi nalikuju elektro-šokiranju osobe čije je srce prestalo kucati. Pa i sama veličina LTRO programa u odnosu na grčku ekonomiju daje do znanja da se ovdje uopće više ne radi o Grčkoj.

Stoga, pitanje Grčke pitanje je ravnoteže između novih zaduživanja i štednje (pod štednjom se promatra razduživanje i restrukturiranje). Novoizabrani francuski predsjednik Hollande predvodi grupu koja se zalaže za ekonomski rast izdavanjem euro-obveznica (otkada su ikakve obveznice jamstvo rasta?!), kojima bi se sve članice Europske unije pokrile jednom kapom. Drugim riječima, države poput Španjolske i Italije bi se nastavile zaduživati po prihvatljivim uvjetima kroz euro-obveznice, jer bi iza njih stajao obraz Europske unije kao cjeline, a ne obraz vlada država čiji su ugled i vjerodostojnost očito pali na niske grane. Samo kratkovidni ovdje ne vide kako bi navedene države (koje se bez imalo dužnog poštovanja sve češće otvoreno nazivaju svinjama – odnosno skraćenicom PIGS) zapravo parazitirale na dobrom glasu Njemačke. S druge strane, Njemačka se zalaže za restrukturiranje, za štednju, i traži da države prestanu nemilice i bezglavo trošiti tuđi novac, nego da učine svoja gospodarstva efikasnijima i konkurentnijima. Prezaduženost, poentiraju, ne može se riješiti novim dugovima; euro-obveznice samo bi dolijevale novo vino u probušene mješine. No, problemi su ovdje, pred vratima, i traže brzo rješenje – ono koje će donijeti rezultate u mandatu jedne vlade, a ne ono „u kojemu ćemo mi rezati troškove i donositi nepopularne mjere, koje će onda rezultirati time da ćemo izgubiti sljedeće izbore, a nova vlast će dobiti raščišćenu ekonomsku situaciju na pladnju“. Za svaku je vlast mnogostruko bezbolnije barem još malo produžiti agoniju zaduženosti novim kreditima, nego raspetljavati ogromno klupko starih zajmova.

Pitanje Grčke pitanje je temeljnih principa demokracije. Građane Europske unije gotovo ništa bitno se ne pita o Europskoj uniji, bar ne izravno. Pita ih se koga žele u vlastitom i u euro-parlamentu, ali ključne izvršne odluke donose ljudi u tijelima unije čija imena niti jedan građanin nije zaokružio (stara boljka unijinog demokratskog deficita). Kao rješenje krize čelnici Europske unije zagovaraju veću integraciju, usmjerenje ka federaciji, a pri tome zaboravljaju kako je novi ustav Europske unije koji je zagovarao veću razinu ujedinjenja loše prošao na referendumima, te je ubrzo nakon toga povučen dok se blamaža sanira. (U svezi usmjerenja ka federaciji: dovoljno se podsjetiti neslavno završenog jugoslavenskog eksperimenta, koji je okupljao srodne – slavenske – narode u ideologiji komunizma, i potom zamisliti možebitnu federaciju s uskoro 28 nacija i 24 službena jezika, bez srodnosti, bez ikakve ideologije, koja se odrekla vlastitih temelja i klanja se jedino bogu pod imenom Tržište.) Kada se grčki predsjednik vlade Papandreou „drsko“ usudio pitati građane za mišljenje, odnosno kada im je na referendumu htio dati mogućnost samostalnog odlučivanja o vlastitoj sudbini i o budućnosti zemlje, oštro je dobio po prstima, te je bio prisiljen podnijeti ostavku. Stoga je „jednostavnije“ građane ništa i ne pitati. Građani Grčke s pravom su ogorčeni što su postali protektorat, a da ih nitko ništa nije ni pitao.

Pitanje Grčke pitanje je osjetljive političke stabilnosti u Europi. Mnogi nisu u stanju probaviti i prihvatiti primat Njemačke, iste one koja je povela najkrvavije ratove u ljudskoj povijesti, pa se „prebrzo“ nakon toga uzdigla na položaj vodeće europske sile. Htjeli bi, ako je ikako moguće, da troše na ono što žele, i potom da Njemačka plati njihove račune, ali da pritom Njemačka ne odlučuje na što će i kako će oni potrošiti novac. Govori se o manjku osjećaja solidarnosti, pri čemu se solidarnost očito promatra kao dobrohotno davanje novca ležernom šopingholičaru kako bi ovaj pregrmio ovisničku krizu i nastavio komotno trošiti. Tko želi stabilnu i urednu državu taj sustav mora i platiti; sve dok postoji mentalitet da „samo budale plaćaju poreze“ (od Grčke do Hrvatske) ne može biti osnove za solidarnost; altruizam nema ništa s tim. Između dobrostivosti i naivnosti ne stoji znak jednakosti.

Pitanje Grčke pitanje je opće naravi suvremenog novca. Teško je naći veći paradoks u suvremenoj ekonomiji: najvrjednija (materijalna) stvar u svijetu danas je najbezvrjednija – novac je tek trivijalni šareni komadić papira. Štoviše, novac je virtualan – ni na nebu ni na zemlji – digitalni zapis na nekom računalu. Preko tri tisuće godina povijesti čvrste valute, utemeljene na realnoj vrijednosti, okončano je prije četrdesetak godina, kada je započeo eksperiment papirnog (tzv. fiat) novca. Jasno, tada je započeo i proces oštro izraženog zaduživanja, jer je teško odgovorno i samodisciplinirano držati kočnicu na tiskarskom stroju kad on tako lako izbacuje najslađu i najmoćniju drogu – novac. LTRO izbacuje milijune, milijarde, bilijune – koliko god treba. Suvremeni novac je fikcija, kolektivna iluzija.

I naravno, pitanje Grčke je i pitanje Hrvatske. Hrvatska ima puno sličnosti s Grčkom. Promatranje Grčke je poput prozora otvorenog u jednu moguću budućnost, dok iznad prozora stoji ispisano: „Evo što će se dogoditi ako ostanete na putu kojim ste krenuli“. Grčka je model prezadužene države u problemima, ali i pokazatelj konačne točke zaduživanja prema kojoj se i dalje kreću gotovo sve države svijeta, od SAD-a do Japana, jasno, uključujući među njima i Hrvatsku. Doduše, Hrvatska je u (nominalno) boljem položaju od Grčke – još uvijek ima vlastitu središnju banku i vlastitu valutu koju bi u ključnom trenutku mogla devalvirati (kada bi Grčka ovo imala već bi davno prestala biti u medijima). Pitanje je samo tko će to učiniti, kada se hrvatska monetarna vlast odrekla volana u vozilu kojim upravlja.

Treba biti svjestan još jedne činjenice: dok s jedne strane nemilice tiskaju bezvrijedni papirni novac, središnje banke vodećih zemalja svijeta uporno i potiho gomilaju zalihe zlata. Nakon što su dvadeset godina prodavale svoje zalihe, od sredine 2009. godine središnje banke velikih svjetskih zemalja okrenule su se kupnji zlata. U trećem tromjesečju 2011. god. kupile su 148,4 tona – sedam puta više nego u istom razdoblju prošle godine, i više nego ikada u proteklih 40 godina, otkako je monetarni zlatni standard propao (prepostavlja se da su iznosi i veći, ali se ne prijavljuju MMF-u). Za svaki slučaj. Nikad se ne zna.

Što ako bazuka eksplodira u ruci?

LTRO ima nekoliko rupa u nacrtu. ECB se upustila u neistražen teritorij, u nešto što nikada dosad nije činila, i u čemu nema povijesnog iskustva. U neograničenim količinama nudi jeftin (gotovo besplatan) novac ne tražeći zauzvrat osobito vrijedne instrumente osiguranja, čime se stvara prostor osobito visokog kreditnog rizika (ako banke ne vrate novac ECB bi se trebao naplatiti iz kolaterala, ali ako je kolateral nekvalitetan ECB je u slijepoj ulici). Ima neusklađenu bilancu: s jedne strane posuđuje na tri godine, a s druge strane ima izvore financiranja koji su puno kraćeg roka. Nadalje, jedan od ciljeva ECB-a, kako tvrdi Draghi, je doprijeti do gospodarstva i omogućiti mu pristup financiranju, što ECB nastoji učiniti neizravno, putem bankarskog sustava. No, umjesto da svježe tiskan novac iz ECB-a koriste za plasmane državama i poduzetnicima, čime bi se dao poticaj zapošljavanju i pokrenuo zaglavljeni kotač ekonomskog rasta, banke su veći dio tih stotina i stotina milijardi pohranile nazad kod ECB-a. Jednako kao što građani u vrijeme krize većinom drže svoj novac na sigurnom i suzdržavaju se od rizičnijih ulaganja, tako su i banke umjesto plasiranja novca gospodarstvu novac od ECB-a spremile u madrac, opet kod ECB-a. Dan nakon što je drugi LTRO izveden prekonoćni depoziti kod ECB-a porasli su na povijesni maksimum – 776,94 milijarde eura, što je 63 % više nego prije rasprodaje jeftinog novca putem istog tog LTRO. Odnosno, kao što građani u perifernim državama unije sve manje vjeruju svojim vladama i bankama, te povlače svoj novac iz banaka bojeći se urušavanja cijelog sustava, koje se više i ne čini tako nemogućim, jednako tako i banke slabo vjeruju jedna drugoj.

Osim toga, ukoliko se euro-ekonomija ne počne oporavljati, kolateral za LTRO položen kod ECB mogao bi gubiti na vrijednosti, što će predstavljati udar na ECB. A ako je ECB pod vatrom, tko će opskrbljivati banke s eventualnom trećom LTRO tranšom? ECB ima kapital od svega 10,76 milijardi eura, a na drugoj strani bilance ima imovinu (kredite) u vrijednosti od 3 bilijuna eura. Ukoliko se fiskalna situacija u članicama unije ne sredi, i ukoliko banke ne uspiju vratiti sredstva iz LTRO, ECB neće više imati odakle plaćati (otkupljivati) tuđe dugove – ishlapit će Ponzijeva shema kreiranja novca niz iz čega. Raspad cijelog europskog bankarskog sustava nije imanentan, ali rizik više uopće nije zanemariv.

Što LTRO znači za Hrvatsku?

Promatrajući dužničku krizu u eurozoni i načine rješavanja te krize (EFSF, LTRO1, LTRO2) postoji mnogo jednostavnih pitanja bez jednostavnih odgovora. Pa ipak, nešto bi trebalo biti očito: euro se nastoji spasiti pod svaku cijenu. Pri tome se Europska središnja banka ne libi injektirati i preko tisuću milijardi eura, no građanin bi se trebao zapitati: dokad i koliko? Gdje je granica? Jesu li učinjene analize posljedica mogućih loših scenarija, i imaju li pripremljene alternativne planove? Tko će platiti račun ako stvari krenu po zlu?

Hrvatska formalno ima svoju vlastitu valutu. Praktično, većina se odrekla te valute. Plaćen je velik danak stabilnosti (niskoj inflaciji i stabilnom tečaju) kune, račun kojega su podmirili izvoznici i domaća industrija, a zauzvrat smo dobili valutu kojoj malo tko vjeruje. Hrvatska se vezala lancima uz euro, a to je ista ona valuta koja danas kola i u Grčkoj, i u Njemačkoj – ne postoji njemački euro i grčki euro. Stoga se svaki šok kojega doživi euro posredno odražava i na kunu, i svaki program, kako god se zvao i kakvu god skraćenicu nosio, itekako ima posljedica i na hrvatske građane koji kredite plaćaju u eurima i/ili drže štednju u eurima. Dužnost dobrog gospodara je brinuti se o osobnim financijama, a monumentalni programi poput LTRO zasigurno će imati dugoročne učinke na džepove i hrvatskih građana – pitanje je „samo“ hoće li taj učinak biti pozitivan ili negativan.

Vrijeme otkucava, stari dugovi dolaze na naplatu

Koliko je važno sanirati financijski sustav na vrijeme pokazuje europski kalendar zaduživanja, ovdje prikazan za pojedine zemlje u lipnju i srpnju (izvor: Deutsche banka). Ukoliko se tržište ne uvjeri u suprotno, svako novo zaduživanje za kritične zemlje periferije (Španjolska, Italija, Grčka) moglo bi biti sve skuplje. Također, trebala bi biti jasnija mogućnost epidemije ukoliko se grčki problemi ne saniraju civilizirano – Italija i Španjolska su daleko veće ekonomije od Grčke, a ako je patnja s „malom“ Grčkom tolika, kolika će tek biti s njima? Ukoliko se Grčka vrati drahmi, kako objasniti španjolskim i talijanskim građanima da ostave svoj novac u svojim bankama, odnosno da se i oni neće vratiti prijašnjim valutama? Moguće je da će Grčka izaći iz euro zone, a da se pritom požar neće proširiti i na ostale problematične članice, ali je to malo vjerojatno.

Ključan datum koji se ne nalazi na kalendaru je 17. lipnja, dan grčkih izbora, kada će njihovi građani odlučiti kojoj političkoj opciji dati glas. Ukoliko pobijedi Syriza (koalicija radikalne ljevice koja okuplja sve od demokratskih socijalista do trockista), koja se oštro protivi mjerama štednje i odbija nove kredite – moguće je da će EU Grčkoj pokazati crveni karton, i pritom zabiti autogol.

- 6. lipanj, Portugal: aukcija trezorskih zapisa

- 7. lipanj, Španjolska: aukcija obveznica

- 12. lipanj, Grčka: aukcija trezorskih zapisa

- 13. lipanj, Italija: aukcija trezorskih zapisa

- 14. lipanj, Italija: aukcija obveznica

- 19. lipanj, Španjolska: aukcija trezorskih zapisa

- 19. lipanj, Grčka: aukcija trezorskih zapisa

- 21. lipanj, Španjolska: aukcija obveznica

- 26. lipanj, Španjolska: aukcija trezorskih zapisa

- 26. lipanj, Italija: aukcija obveznica

- 27. lipanj, Italija: aukcija trezorskih zapisa

- 28. lipanj, Italija: aukcija obveznica

- 5. srpanj, Španjolska: aukcija obveznica

- 12. srpanj, Italija: aukcija trezorskih zapisa

- 13. srpanj, Italija: aukcija obveznica

- 17. srpanj, Španjolska: aukcija trezorskih zapisa

- 19. srpanj, Španjolska: aukcija obveznica

- 24. srpanj, Španjolska: aukcija trezorskih zapisa

- 26. srpanj, Italija: aukcija obveznica

- 27. srpanj, Italija: aukcija trezorskih zapisa

- 30. srpanj, Italija: aukcija obveznica

Ne stezanje, već otpuštanje remena

Ono što se u Europskoj uniji zove LTRO, u SAD-u (također i Japanu i Velikoj Britaniji) se naziva QE – quantitative easing (kvantitativno labavljenje). No, premda vrlo slični, ovi mehanizmi nisu potpuno isti. Središnja američka banka (FED) provodi QE na otvorenom tržištu, kupujući visoko kvalitetne (imaju visok rejting) obveznice ili trezorske zapise Ministarstva financija. U Europi se LTRO provodi preko bankarskog sustava.

Ono što im je zajedničko jest da sve ove središnje banke upumpavaju enormne količine novca u sustav nadajući se kako će ga time pokrenuti, čime otvaraju prostor za moguću hiperinflaciju. Drugim riječima, ono čega ima previše (novac) može postati bezvrijedno. Zato su LTRO i QE dali krila tradicionalnim konzervatorima novca – zlatu, srebru, i drugim robama, jer mnogi počinju sumnjati u održivost, opstojnost, i trajnost ovakvog globalnog monetarnog sustava.

Iz Kine plastika, u Kinu zlato

Najbolji pokazatelj dubine ekonomske krize u hrvatskoj je procvat otkupljivača plemenitih metala. Građani rasprodaju obiteljsko zlato i srebro kako bi preživjeli – nešto što se čini samo u osobito teškim situacijama. Prema pisanju jednog dnevnog lista, tvrtke za otkup zlata u Hrvatskoj tijekom godine od građana otkupe oko deset tona zlata, kojega uglavnom pretapaju u poluge i izvoze. Vlasnik jedne takve tvrtke tvrdi da zarađuje preko 62 milijuna eura godišnje na izvozu zlata. Po svemu sudeći, domaći lančići i naušnice dobrim dijelom u obliku poluga završavaju u sefu neke od azijskih središnjih banaka.

Objavljeno u Prilici, mjesečnom prilogu Glasa Koncila, 06/2012.

2 misli o “Velika bazuka za Grčku”